Вид документа: Постановление

Государственный информационно-правовой фонд: Нормативные правовые акты Донецкой Народной Республики

Наименование правотворческого органа: Правительство Донецкой Народной Республики

Дата документа: 19.09.2024

Номер документа: 98-2

Заголовок документа: Об утверждении Порядка оценки налоговых расходов Донецкой Народной Республики

Действие документа: Действующий

Классификатор: 080.060.030 - Расходы бюджетов субъектов Российской Федерации, 080.060.070 - Государственный финансовый контроль, 080.070.030 - Расходы местных бюджетов, 080.070.070 - Муниципальный финансовый контроль, 080.100.030 - Региональные налоги и сборы, 080.100.060 - Льготы по налогам, 080.100.080 - Налоговая отчетность и налоговый контроль

Информация об опубликовании:

Официальный сайт Правительства Донецкой Народной Республики http://pravdnr.ru/, 20.09.2024

Дополнительные сведения:

Количество страниц: 14

Правительство

Донецкой Народной Республики

Постановление

В соответствии с пунктом 2 статьи 1743 Бюджетного кодекса Российской Федерации, постановлением Правительства Российской Федерации от 22 июня 2019 года № 796 «Об общих требованиях к оценке налоговых расходов субъектов Российской Федерации и муниципальных образований», руководствуясь статьями 72, 73 Конституции Донецкой Народной Республики, статьями 9, 15 Закона Донецкой Народной Республики от 29 сентября 2023 года № 1-РЗ «О Правительстве Донецкой Народной Республики», Правительство Донецкой Народной Республики

ПОСТАНОВЛЯЕТ:

1. Утвердить Порядок оценки налоговых расходов Донецкой Народной Республики (прилагается).

2. Министерству финансов Донецкой Народной Республики осуществлять методическое обеспечение в части проведения оценки налоговых расходов Донецкой Народной Республики.

3. Настоящее постановление вступает в силу со дня его официального опубликования.

Постановлением Правительства

Донецкой Народной Республики

от 19 сентября 2024 г. № 98-2

Порядок оценки налоговых расходов Донецкой Народной Республики

1.1. Настоящий Порядок оценки налоговых расходов Донецкой Народной Республики определяет последовательность действий исполнительных органов власти Донецкой Народной Республики, являющихся кураторами налоговых расходов Донецкой Народной Республики (далее – кураторы налоговых расходов) при:

проведении ежегодной оценки налоговых расходов Донецкой Народной Республики;

подготовке заключений (рекомендаций) по вопросам установления, продления и отмены налоговых льгот, освобождений и иных преференций, предусмотренных в качестве мер государственной поддержки в соответствии с целями государственных программ Донецкой Народной Республики и (или) целями социально-экономической политики Донецкой Народной Республики, не относящимися к государственным программам Донецкой Народной Республики (далее — налоговые льготы).

1.2. Понятия, специально не определенные в настоящем Порядке, применяются в значениях, определенных Бюджетным кодексом Российской Федерации, Общими требованиями к оценке налоговых расходов субъектов Российской Федерации и муниципальных образований, утвержденными постановлением Правительства Российской Федерации от 22 июня 2019 года № 796 (далее – Общие требования).

1.3 Отнесение налоговых расходов Донецкой Народной Республики к государственным программам Донецкой Народной Республики осуществляется исходя из целей государственных программ Донецкой Народной Республики, структурных элементов государственных программ Донецкой Народной Республики и (или) целей социально-экономического развития Донецкой Народной Республики, не относящихся к государственным программам Донецкой Народной Республики.

1.4. Оценка налоговых расходов Донецкой Народной Республики (далее – налоговые расходы) производится в целях обеспечения контроля эффективности налоговых расходов и их соответствия общественным интересам. Оценка налоговых расходов направлена на оптимизацию перечня действующих налоговых расходов, а также обеспечение оптимального выбора объектов для предоставления государственной поддержки в форме установления налоговых льгот.

1.5. Налоговые расходы разделяют на три целевые категории:

социальные налоговые расходы;

стимулирующие налоговые расходы;

технические налоговые расходы.

1.6 Оценка эффективности налоговых расходов проводится ежегодно, но не позднее 1 июня текущего финансового года.

Оценка эффективности по налоговым льготам (налоговым расходам), предлагаемым к введению, проводится на стадии подготовки проекта закона Донецкой Народной Республики, устанавливающего налоговую льготу (налоговый расход), в соответствии с критериями оценки эффективности налоговых расходов, указанными в разделе 4 настоящего Порядка.

2. Правила формирования информации о нормативных, целевых

и фискальных характеристиках налоговых расходов

2.1. До 1 февраля текущего финансового года Министерство финансов Донецкой Народной Республики направляет в Управление Федеральной налоговой службы по Донецкой Народной Республике сведения о категориях плательщиков с указанием обусловливающих соответствующие налоговые расходы нормативных правовых актов Донецкой Народной Республики, в том числе действовавших в отчетном году и в году, предшествующем отчетному году, и информацию о нормативных, целевых и фискальных характеристиках налоговых расходов, предусмотренных в приложении к Общим требованиям.

2.2. До 15 апреля текущего финансового года Министерство финансов Донецкой Народной Республики обобщает полученную от Управления Федеральной налоговой службы по Донецкой Народной Республике в соответствии с пунктами 5, 8 Общих требований информацию о фискальных характеристиках налоговых расходов, формирует ее в разрезе кураторов налоговых расходов в соответствии с перечнем налоговых расходов Донецкой Народной Республики (далее – перечень налоговых расходов) и направляет ее кураторам налоговых расходов для проведения оценки эффективности налоговых расходов.

2.3. До 30 апреля текущего финансового года кураторы налоговых расходов осуществляют оценку эффективности налоговых расходов, закрепленных за ними в соответствии с перечнем налоговых расходов, и результаты данной оценки представляют в Министерство финансов Донецкой Народной Республики. Совместно с результатами оценки эффективности налоговых расходов куратор налоговых расходов предоставляет перечень показателей для формирования сводных показателей оценки налоговых расходов Донецкой Народной Республики по форме согласно приложению 1 к настоящему Порядку и рекомендации по результатам проведенной оценки эффективности налоговых расходов о необходимости сохранения (уточнения, отмены) предоставленных плательщикам налоговых льгот.

3. Порядок обобщения результатов оценки эффективности налоговых расходов

3.1. До 20 мая текущего финансового года Министерство финансов Донецкой Народной Республики:

обобщает информацию о результатах оценки эффективности налоговых расходов, полученную от кураторов налоговых расходов, готовит сводный отчет о результатах проведенной оценки эффективности налоговых расходов и заключение о необходимости сохранения (уточнения, отмены) предоставленных плательщикам налоговых льгот с учетом рекомендаций кураторов налоговых расходов;

направляет указанные сводный отчет и заключение на рассмотрение в Правительство Донецкой Народной Республики.

3.2. До 1 июня текущего финансового года Министерство финансов Донецкой Народной Республики направляет результаты проведенной оценки эффективности налоговых расходов и данные, на основании которых проводилась оценка эффективности налоговых расходов, в Министерство финансов Российской Федерации с учетом поступивших от Правительства Донецкой Народной Республики замечаний и предложений.

3.3. До 20 августа текущего финансового года Министерство финансов Донецкой Народной Республики при необходимости направляет в Министерство финансов Российской Федерации уточненную информацию о результатах оценки эффективности налоговых расходов согласно приложению к Общим требованиям.

В случае непредставления в указанный срок в Министерство финансов Российской Федерации предложений по уточнению исходных данных или их представления после 20 августа текущего финансового года исходные данные считаются согласованными.

3.4. До 1 сентября текущего финансового года Министерство финансов Донецкой Народной Республики направляет в Правительство Донецкой Народной Республики сводный отчет о результатах проведенной оценки эффективности налоговых расходов и заключение о необходимости сохранения (уточнения, отмены) предоставленных плательщикам налоговых льгот и размещает их на официальном портале Правительства Донецкой Народной Республики, странице Министерства финансов Донецкой Народной Республики в информационно-телекоммуникационной сети Интернет.

4. Критерии оценки эффективности налоговых расходов

4.1. Оценка эффективности налоговых расходов осуществляется в два этапа:

1 этап – оценка целесообразности налоговых расходов;

2 этап – оценка результативности налоговых расходов.

4.2. Критериями целесообразности налоговых расходов являются:

соответствие налоговых расходов целям государственных программ Донецкой Народной Республики, структурных элементов государственных программ Донецкой Народной Республики и (или) целям социально-экономической политики Донецкой Народной Республики, не относящимся к государственным программам Донецкой Народной Республики, которое оформляется по формам согласно приложению 2 к настоящему Порядку;

востребованность плательщиками предоставленных налоговых льгот, которая характеризуется соотношением численности плательщиков, воспользовавшихся правом на налоговые льготы, и общей численности плательщиков, за 5-ти летний период.

Под общей численностью плательщиков понимается количество плательщиков, потенциально имеющих право на получение данной налоговой льготы, которое определяется на основании положений нормативных правовых актов, статистических данных, иных сведений или расчетным путем.

В случае несоответствия налоговых расходов хотя бы одному из критериев целесообразности куратору налоговых расходов надлежит направить в Министерство финансов Донецкой Народной Республики рекомендации о сохранении (уточнении, отмене) льготы для плательщиков.

При необходимости кураторами налоговых расходов могут быть установлены иные критерии целесообразности предоставления льгот для плательщиков.

В целях проведения оценки востребованности плательщиками предоставленных льгот куратором налогового расхода может быть определено минимальное значение соотношения, указанного в абзаце третьем настоящего пункта, при котором льгота признается востребованной.

4.3. Оценка результативности налоговых расходов осуществляется в следующем порядке:

4.3.1. В качестве критерия результативности налогового расхода определяется не менее одного показателя (индикатора) достижения целей государственной программы Донецкой Народной Республики и (или) целей социально-экономической политики Донецкой Народной Республики, не относящихся к государственным программам Донецкой Народной Республики, либо иной показатель (индикатор), на значение которого оказывает влияние рассматриваемый налоговый расход.

4.3.2. Оценке подлежит вклад предусмотренных для плательщиков налоговых льгот в изменение значения показателя (индикатора) достижения целей государственной программы Донецкой Народной Республики и (или) целей социально-экономической политики Донецкой Народной Республики, не относящихся к государственным программам Донецкой Народной Республики, который рассчитывается как разница между значением указанного показателя (индикатора) с учетом льгот и значением указанного показателя (индикатора) без учета льгот.

4.3.3. Оценка результативности налоговых расходов Донецкой Народной Республики включает оценку бюджетной эффективности налоговых расходов Донецкой Народной Республики.

4.3.4. В целях проведения оценки бюджетной эффективности налоговых расходов осуществляется сравнительный анализ результативности предоставления налоговых льгот и результативности применения альтернативных механизмов достижения целей государственной программы Донецкой Народной Республики и (или) целей социально-экономической политики Донецкой Народной Республики, не относящихся к государственным программам Донецкой Народной Республики, а также оценка совокупного бюджетного эффекта (самоокупаемости) стимулирующих налоговых расходов.

При необходимости куратором налогового расхода могут быть установлены дополнительные критерии оценки бюджетной эффективности налогового расхода бюджета Донецкой Народной Республики.

4.3.5. Сравнительный анализ включает сравнение объемов расходов бюджета Донецкой Народной Республики в случае применения альтернативных механизмов достижения целей государственной программы Донецкой Народной Республики и (или) целей социально-экономической политики Донецкой Народной Республики, не относящихся к государственным программам Донецкой Народной Республики, и объемов предоставленных налоговых льгот.

Рассчитывается прирост показателя (индикатора) достижения целей государственной программы Донецкой Народной Республики и (или) целей социально-экономической политики Донецкой Народной Республики, не относящихся к государственным программам Донецкой Народной Республики, на 1 рубль налоговых расходов и на 1 рубль бюджетных расходов (для достижения того же эффекта) в случае применения альтернативных механизмов достижения целей государственной программы Донецкой Народной Республики и (или) целей социально-экономической политики Донецкой Народной Республики, не относящихся к государственным программам Донецкой Народной Республики.

В качестве альтернативных механизмов достижения целей государственной программы Донецкой Народной Республики и (или) целей социально-экономической политики Донецкой Народной Республики, не относящихся к государственным программам Донецкой Народной Республики, могут учитываться в том числе:

субсидии или иные формы непосредственной финансовой поддержки плательщиков, имеющих право на налоговые льготы, за счет средств бюджета Донецкой Народной Республики;

предоставление государственных гарантий по обязательствам плательщиков, имеющих право на налоговые льготы;

совершенствование нормативного регулирования и (или) порядка осуществления контрольно-надзорных функций в сфере деятельности плательщиков, имеющих право на налоговые льготы.

4.3.6. Оценку результативности налоговых расходов бюджета Донецкой Народной Республики допускается не проводить в отношении технических налоговых расходов.

4.4. В целях оценки бюджетной эффективности стимулирующих налоговых расходов, обусловленных налоговыми льготами, наряду со сравнительным анализом, указанным в подпунктах 4.3.4, 4.3.5 пункта 4.3 раздела 4 настоящего Порядка, рассчитывается оценка совокупного бюджетного эффекта (самоокупаемости) указанных налоговых расходов в соответствии с пунктами 4.5 – 4.6 раздела 4 настоящего Порядка. Показатель оценки совокупного бюджетного эффекта (самоокупаемости) является одним из критериев для определения результативности налоговых расходов.

4.5. Оценка совокупного бюджетного эффекта (самоокупаемости) стимулирующих налоговых расходов определяется отдельно по каждому налоговому расходу. В случае если для отдельных категорий плательщиков, имеющих право на налоговые льготы, предоставлены налоговые льготы по нескольким видам налогов, оценка совокупного бюджетного эффекта (самоокупаемости) налоговых расходов определяется в целом по указанной категории плательщиков.

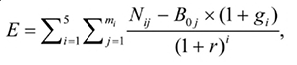

4.6. Оценка совокупного бюджетного эффекта (самоокупаемости) стимулирующих налоговых расходов определяется за период с начала действия для плательщиков соответствующих налоговых льгот или за 5 отчетных лет, а в случае если указанные налоговые льготы действуют более 6 лет – на день проведения оценки эффективности налогового расхода (E) по следующей формуле:

где:

i — порядковый номер года, имеющий значение от 1 до 5;

mi — количество плательщиков, воспользовавшихся налоговой льготой в i-м году;

j — порядковый номер плательщика, имеющий значение от 1 до m;

Nij — объем налогов, задекларированных для уплаты в консолидированный бюджет Донецкой Народной Республики j-м плательщиком в i-м году.

При определении объема налогов, задекларированных для уплаты в консолидированный бюджет Донецкой Народной Республики налогоплательщиками, учитываются начисления по налогу на прибыль организаций, налогу на доходы физических лиц, налогу на имущество организаций, транспортному налогу, налогам, подлежащим уплате в связи с применением специальных налоговых режимов (за исключением системы налогообложения при выполнении соглашений о разделе продукции), и земельному налогу.

В случае если на день проведения оценки совокупного бюджетного эффекта (самоокупаемости) стимулирующих налоговых расходов для плательщиков, имеющих право на налоговые льготы, налоговые льготы действуют менее 6 лет, объемы налогов, подлежащих уплате в консолидированный бюджет Донецкой Народной Республики, оцениваются куратором налогового расхода на основании показателей социально-экономического развития Донецкой Народной Республики;

B0j — базовый объем налогов, задекларированных для уплаты в консолидированный бюджет Донецкой Народной Республики j-м плательщиком в базовом году;

gi — номинальный темп прироста налоговых доходов консолидированных бюджетов субъектов Российской Федерации по отношению к показателям базового года (определяется Министерством финансов Российской Федерации);

r — расчетная стоимость среднесрочных рыночных заимствований Донецкой Народной Республики, рассчитываемая по формуле:

r = iинф + p + c,

где:

iинф — целевой уровень инфляции (4 процента);

p — реальная процентная ставка, определяемая на уровне 2,5 процента;

c — кредитная премия за риск, рассчитываемая для целей настоящего Порядка в зависимости от отношения государственного долга Донецкой Народной Республики по состоянию на 1 января текущего финансового года к доходам (без учета безвозмездных поступлений) за отчетный период.

В случае если:

указанное отношение составляет менее 50 процентов, кредитная премия за риск принимается равной 1 проценту;

указанное отношение составляет от 50 до 100 процентов, кредитная премия за риск принимается равной 2 процентам;

указанное отношение составляет более 100 процентов, кредитная премия за риск принимается равной 3 процентам.

4.7. Базовый объем налогов, задекларированных для уплаты в консолидированный бюджет Донецкой Народной Республики j-м плательщиком в базовом году (B0j), рассчитывается по формуле:

В0j = N0j + L0j,

где:

N0j — объем налогов, задекларированных для уплаты в консолидированный бюджет Донецкой Народной Республики j-м плательщиком в базовом году;

L0j — объем налоговых льгот, предоставленных j-му плательщику в базовом году.

Под базовым годом в настоящем Порядке понимается год, предшествующий году начала получения j-м плательщиком налоговой льготы, либо 6-й год, предшествующий отчетному году, если налоговая льгота предоставляется плательщику более 6 лет.

5. Оценка эффективности налоговых расходов кураторами налоговых расходов

5.1. Оценка эффективности налоговых расходов осуществляется куратором налогового расхода в сроки, указанные в разделе 2 настоящего Порядка.

5.2. Методики оценки эффективности налоговых расходов разрабатываются кураторами налоговых расходов и утверждаются по согласованию с Министерством финансов Донецкой Народной Республики.

5.3. Методика оценки эффективности налоговых расходов должна содержать описание процессов оценки целесообразности и оценки результативности налоговых расходов в соответствии с критериями целесообразности налоговых расходов и результативности налоговых расходов, указанными в разделе 4 настоящего Порядка.

Для определения критерия востребованности плательщиками предоставленных налоговых льгот в Методиках оценки эффективности налоговых расходов указывается порядок определения общего количества плательщиков и источники показателей, применяемых для расчета общего количества плательщиков, а также пороговое значение, при котором налоговая льгота является востребованной.

5.4. В целях оценки бюджетной эффективности стимулирующих налоговых расходов, в Методиках оценки эффективности налоговых расходов указывается порядок расчета совокупного бюджетного эффекта (самоокупаемости) отдельно по каждому налоговому расходу с использованием формулы, указанной в пункте 4.6 раздела 4 настоящего Порядка.

5.5. Результаты оценки эффективности налогового расхода должны направляться кураторами в Министерство финансов Донецкой Народной Республики и содержать:

выводы о достижении целевых характеристик (критериев целесообразности) налогового расхода;

выводы о вкладе налогового расхода в достижение целей государственной программы и (или) целей социально-экономической политики;

выводы о наличии или об отсутствии более результативных (менее затратных для республиканского бюджета) альтернативных механизмов достижения целей государственной программы и (или) целей социально-экономической политики.

Выводы должны отражать, является ли налоговый расход эффективным или неэффективным. По итогам оценки эффективности куратор формирует вывод о необходимости сохранения, уточнения или отмене налоговых льгот, обуславливающих налоговые расходы.

5.6. Рекомендации кураторов налоговых расходов по результатам оценки эффективности налоговых расходов должны содержать обоснование необходимости сохранения, уточнения или отмены налоговой льготы.

Нет связей.